La nueva normativa VERI*FACTU: obligatoria, progresiva y digital

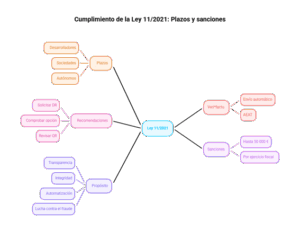

En el marco de la Ley 11/2021, impulsada para reforzar la prevención y lucha contra el fraude fiscal, surge el sistema VERI*FACTU. Este nuevo modelo obliga a que los sistemas de facturación garanticen trazabilidad, integridad y envío transparente de registros a la Agencia Tributaria. Desde su puesta en marcha, los contribuyentes deben adaptarse a una facturación electrónica más rigurosa, con sanciones severas en caso de incumplimiento.

El marco legal: Ley 11/2021, Real Decreto 1007/2023 y Orden HAC/1177/2024

Ley 11/2021 de prevención y lucha contra el fraude fiscal

La Ley 11/2021, publicada el 9 de julio de 2021, introdujo un nuevo apartado en el artículo 29.2.j) de la Ley General Tributaria. Este artículo obliga a que los sistemas informáticos de facturación sean seguros, trazables e inalterables, como base para combatir manipulaciones y fraudes.

Real Decreto 1007/2023: el Reglamento VERI*FACTU

El Real Decreto 1007/2023, aprobado el 5 de diciembre de 2023, desarrolla los requisitos técnicos que deben cumplir los programas de facturación:

- Garantizar integridad, trazabilidad, inalterabilidad y accesibilidad de los registros.

- Permitir generación de registro por cada factura emitida.

- Establecer medios para remitir los registros automáticamente a la AEAT o conservarlos con firma, QR, encadenamiento, etc.

Orden Ministerial HAC/1177/2024: especificaciones técnicas

La Orden HAC/1177/2024, del 17 de octubre de 2024, específica los requisitos funcionales y técnicos adicionales:

- Definición de huella digital (hash), firma electrónica y código QR de cada registro o evento.

- Inclusión del “indicador VERI*FACTU” en la declaración responsable del proveedor.

- Identificador único del sistema informático adaptado.

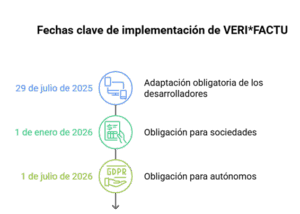

Fechas clave de implementación de VERI*FACTU

Adaptación obligatoria de los desarrolladores (29 de julio de 2025)

Desde el 29 de julio de 2025, todos los desarrolladores y fabricantes de software de facturación deben ofrecer soluciones compatibles con VERI*FACTU, cumpliendo los requisitos técnicos establecidos

Obligación para sociedades (1 de enero de 2026)

A partir del 1 de enero de 2026, las sociedades sujetas al Impuesto sobre Sociedades (S.L., S.A., etc.) deben emitir facturas exclusivamente mediante sistemas VERI*FACTU adaptados

Obligación para autónomos (1 de julio de 2026)

Desde el 1 de julio de 2026, los trabajadores autónomos y el resto de obligados tributarios deberán cumplir con la normativa y usar software adaptado a VERI*FACTU

¿Qué es el concepto de “VERI*FACTU”?

Características del sistema VERI*FACTU

Un sistema VERI*FACTU es aquel que remite, de forma continua, automática, segura, íntegra y fehaciente, los registros de facturación a la Agencia Tributaria en el momento de emisión

A diferencia de los sistemas no verificables que solo almacenan registros, los SIF VERI*FACTU se encargan directamente del envío electrónico, eximiendo al usuario final de responsabilidades de custodia.

Opciones duales en el software

Los fabricantes pueden optar por desarrollar:

- Aplicaciones exclusivamente VERI*FACTU.

- Soluciones duales: permitir al usuario elegir entre VERI*FACTU o sistema no verificable.

- Aplicaciones triples que incluyan modalidades SII.

La opción VERI*FACTU como elección tácita

La opción se activa de forma tácita al iniciar el envío habitual de registros a través del software, y se mantiene al menos hasta final de año natural

Recomendaciones para usuarios y proveedores

Solicita la declaración responsable

Si ya utilizas un software para emitir facturas, solicita a tu proveedor una declaración responsable que confirme que el software cumple con los requisitos técnicos del Reglamento, el RD y la Orden HAC/1177/2024

Confirma si tu software permite elegir entre VERI*FACTU y “No VERI*FACTU”

Verifica que tu programa ofrezca la opción VERI*FACTU o “No VERI*FACTU”, según tus necesidades (aunque la opción sin envío requiere más controles para garantizar integridad)

Consideraciones prácticas

- Asegúrate de que el software genere un registro por cada factura y lo envíe a la AEAT o lo firme correctamente si no envía.

- Verifica que incluya el código QR, la huella digital y el encadenamiento.

- Revisa que la numeración sea continua, especialmente si cambias de software a lo largo del año

Sanciones por incumplimiento

Multas de hasta 50.000 € por ejercicio fiscal

El uso de software no adaptado a las nuevas exigencias puede acarrear sanciones de hasta 50 000 € por cada ejercicio fiscal en el que se utilice dicho sistema.

Riesgos acumulativos

Si el incumplimiento se prolonga año tras año, las sanciones pueden acumularse, lo que representa un riesgo económico muy relevante para pequeñas y medianas empresas.

¿Por qué VERI*FACTU importa?

Transparencia y lucha contra el fraude

VERI*FACTU es una pieza clave para combatir el fraude fiscal, al elevar la transparencia mediante el registro inmediato y fehaciente de las facturas ante la AEAT.

Simplificación frente a sistemas no verificables

Mientras que los sistemas no verificables requieren medidas adicionales como firma, firma electrónica, registro de eventos, exportaciones, alarmas, etc., un sistema VERI*FACTU simplifica estas obligaciones al automatizar el envío.

Futuro de la facturación electrónica

Aunque la factura electrónica B2B quedará regulada por la Ley 18/2022 (“Crea y Crece”), VERI*FACTU es la base del control fiscal avanzado que impulsará la digitalización total del sistema tributario.

Resumen estructurado

Conclusión

La adopción de VERI*FACTU marca un hito clave en la digitalización tributaria en España. La Ley 11/2021, junto al RD 1007/2023 y la Orden HAC/1177/2024, crean un marco obligatorio y detallado para garantizar que los sistemas informáticos de facturación sean seguros, trazables, inalterables y, sobre todo, envíen los registros de manera automática a la Agencia Tributaria.

Si eres desarrollador o proveedor de software, asegúrate de emitir una declaración responsable y de ofrecer versiones compatibles. Si eres empresa o autónomo, revisa que tu sistema permita utilizar la opción VERI*FACTU, prepárate antes de las fechas clave (1 enero 2026 para sociedades, 1 julio 2026 para autónomos) y evita sanciones serias.

Este cambio es una oportunidad para avanzar hacia una facturación más digital, transparente y eficiente. La normativa ya está publicada y en marcha, por lo que el momento de adaptarse es ahora.

En RSBiz te ofrecemos asesoría fiscal y contable con un equipo de expertos que no solo garantiza el cumplimiento de tus obligaciones, sino que también impulsa el crecimiento de tu negocio y facilita tu toma de decisiones.

Contáctanos y confía en profesionales especializados en fiscalidad, contabilidad y mercantil para gestionar tus trámites correctamente y dentro de los plazos establecidos.